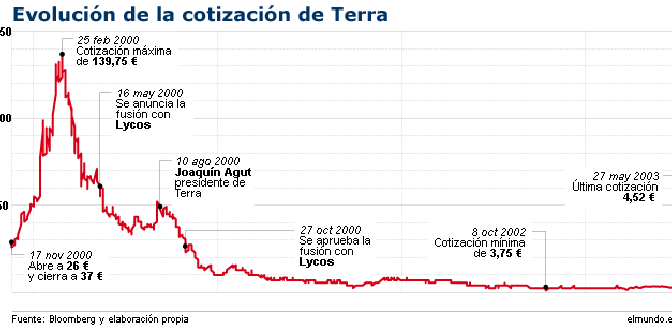

Hace unos 15 años, elaboré una pequeña teoría sobre la bolsa. La llamé Teoría de los Grados de Liquidez. El estudio, que se perdió, abarcaba 16 folios y estaba inconcluso, a la espera de unos pocos desarrollos. Se basaba en un modelo de tipo lógico, que partía de una premisa: la bolsa era un juego de capitalización/descapitalización. La pregunta a la que trataba de responder el modelo era: ¿Cómo se produce la capitalización/descapitalización de los valores?No es una pregunta sencilla. Obliga a analizar si se puede conocer a priori un número limitado de estructuras que condicionen la forma en que se produce la capitalización. Si la bolsa es un”juego”, eso implica NECESARIAMENTE la existencia de una serie de reglas. Por ejemplo: hay que establecer en qué condiciones el precio de una acción está acotado por arriba o puede seguir creciendo de un modo indefinido. Se trata de averiguar qué precio puede alcanzar una acción en un breve espacio de tiempo en función de la tendencia, y como se produce esa capitalización. La inversa es más evidente: cualquier título puede colapsar de un día para otro debido a una serie de circunstancias financieras externas.Existen diferentes modelos matemáticos para valorar una acción en función de sus flujos financieros recurrentes. Unos son bastante lineales y otros son más complejos. Así, una empresa de crecimiento que no diluya capital y no reparta los beneficios en forma de dividendos puede cotizar 50 veces el Beneficio por Acción (BPA). Pero mucho menos sencillo es el caso de empresas como Terra o Jazztel que salen a bolsa con promesas de beneficios futuros. ¿Cómo se han de valorar expectativas tan etérea?Las estrategias publicitarias y financieras de los emisores y cuidadores contratados invitan a reflexionar acerca de la forma en que va a concretarse la capitalización de un valor dependiendo exclusivamente de su grado de liquidez. Lógicamente, es un caso particular que no se da todos los días en los mercados, aunque no es infrecuente.Será siempre la última acción liquida la que fije el precio del conjunto cautivo. De ese modo, no se trata tanto de valorar las expectativas sino de interpretar como evoluciona la relación de Acciones Líquidas y Acciones Retenidas. Al margen de la función concreta de cada conjunto, la “dinámica” es la misma.Para ilustrar la naturaleza de dicha “dinámica”, podemos construir un sencillo ejemplo. Imaginemos que un conjunto de 100 inversores apuestan 100 euros cada uno a que sale Rojo en la ruleta. Si tienen éxito, sabemos que un número X de esos inversores recogerá las ganancias y se retirará de la mesa. Si vuelve a salir Rojo, sabemos que un número Y de los inversores recogerá los 400 euros y se retirará. Si sale Rojo por tercera vez, la tentación de retirarse con 800 euros será mayor, con lo que el número Z tenderá a ser mayor que Y. En dicho esquema, la pregunta es: ¿en cuántos niveles se habrá reducido al mínimo el conjunto de los 100 inversores iniciales y cual será la mayor ganancia?En teoría, si X es inferior a Y, Y inferior a Z, etc…el número de niveles tenderá a ser igual o inferior a 7, y la mayor ganancia alcanzará 12.700 euros. En la práctica, el análisis gráfico de muchas salidas a bolsa verifica una dinámica muy similar y una ganancia máxima equivalente a 7,14 veces el precio de salida. (c) Belge 8/03/2017

…Y he estado pensando en la gente que se acaba de abrir una cuenta desde noviembre y, sin apenas conocimientos, están ganando dinero, pensando que son los nuevos Buffet; los nuevos Livermore…; solo quería decirles que cuidado, esto no es lo normal. Y sin conocimientos, cuando cambie la tendencia, lo más probable es que pierdan todo lo ganado e incluso sus cuentas. «La bolsa» no es fácil, aunque mucha gente venda lo contrario. Existen períodos, como el actual, en el que todo sube, y como dice el refrán: «cuando todo sube hasta un tonto gana»…Y no, eso no dura eternamente, y luego viene la caída…, y sí, hay gente que dirá: «me pondré corto y ganaré también en la caída». Claro, ¡vaya por donde! Es algo que nadie había pensado antes :).La caída viene de repente, rápida, a veces hay avisos que poca gente ve, porque la euforía te deja ciego, y esto, cuando sube, lo suele hacer gota a gota, pero cuando cae lo hace por el hueco del ascensor.Comenté que Trump iba a ganar antes de las elecciones, y que la victoria del pato Donald impulsaría a las bolsas, y así ha sido; de hecho, han sido los mil puntos ganados de forma más rápida por el Dow. La tendencia es alcista, por supuesto, pero…; si se produce una corrección importante la tendencia seguirá alcista después de bajar un 10, un 20 o un 30%, y mucha gente perderá sus cuentas; vencidas por la euforia, el pánico, el ego…Por eso, los indicadores de sentimiento son indicadores «contrarian», en el pánico es cuando resulta más rentable comprar y en la euforia es cuando resulta más probable que las bolsas caigan. Eso es muy fácil de decir pero muy difícil de hacer…

…Y he estado pensando en la gente que se acaba de abrir una cuenta desde noviembre y, sin apenas conocimientos, están ganando dinero, pensando que son los nuevos Buffet; los nuevos Livermore…; solo quería decirles que cuidado, esto no es lo normal. Y sin conocimientos, cuando cambie la tendencia, lo más probable es que pierdan todo lo ganado e incluso sus cuentas. «La bolsa» no es fácil, aunque mucha gente venda lo contrario. Existen períodos, como el actual, en el que todo sube, y como dice el refrán: «cuando todo sube hasta un tonto gana»…Y no, eso no dura eternamente, y luego viene la caída…, y sí, hay gente que dirá: «me pondré corto y ganaré también en la caída». Claro, ¡vaya por donde! Es algo que nadie había pensado antes :).La caída viene de repente, rápida, a veces hay avisos que poca gente ve, porque la euforía te deja ciego, y esto, cuando sube, lo suele hacer gota a gota, pero cuando cae lo hace por el hueco del ascensor.Comenté que Trump iba a ganar antes de las elecciones, y que la victoria del pato Donald impulsaría a las bolsas, y así ha sido; de hecho, han sido los mil puntos ganados de forma más rápida por el Dow. La tendencia es alcista, por supuesto, pero…; si se produce una corrección importante la tendencia seguirá alcista después de bajar un 10, un 20 o un 30%, y mucha gente perderá sus cuentas; vencidas por la euforia, el pánico, el ego…Por eso, los indicadores de sentimiento son indicadores «contrarian», en el pánico es cuando resulta más rentable comprar y en la euforia es cuando resulta más probable que las bolsas caigan. Eso es muy fácil de decir pero muy difícil de hacer… No quiero ser agorero pero, en mi opinión, ya no es momento de hacer nuevas entradas; los que estamos dentro, toca ir ajustando stops e ir haciendo salidas parciales. Personalmente no quiero estar cuando caiga…y vuelva «la bolsa» de verdad….Este artículo se publicó por primera vez en

No quiero ser agorero pero, en mi opinión, ya no es momento de hacer nuevas entradas; los que estamos dentro, toca ir ajustando stops e ir haciendo salidas parciales. Personalmente no quiero estar cuando caiga…y vuelva «la bolsa» de verdad….Este artículo se publicó por primera vez en