El que guarda papel, atesora para los ratones. La evolución de la Riqueza Financiera de las Familias es bastante elocuente.

| Año/100 |

Depósitos (millones) |

Fondos |

Acciones |

Seguros |

Riqueza (billones) |

| 1985/100 |

128.143 |

1.303 |

48.108 |

3.416 |

0,203 B |

| 1990/140 |

228.297 |

17.553 |

80.661 |

15.723 |

0,375 B |

| 1995/200 |

323.354 |

85.681 |

146.408 |

41.688 |

0,633 B |

| 2000/280 |

402.699 |

195.005 |

297.850 |

100.708 |

1,025 B |

| 2001/300 |

446.230 |

s.d |

460.868 |

s.d |

1,260 B |

| 2002/321 |

482.214 |

s.d |

415.420 |

s.d |

1,213 B |

| 2005/400 |

575.155 |

287.189 |

520.735 |

147.985 |

1,580 B |

| 2006/428 |

655.429 |

307.155 |

658.894 |

159.155 |

1,840 B |

| 2007/457 |

714.508 |

302.978 |

644.135 |

163.620 |

1,887 B |

| 2008/490 |

789.905 |

239.349 |

434.289 |

171.621 |

1,685 B |

| 2009/524 |

815.433 |

246.361 |

447.906 |

180.892 |

1,734 B |

| 2010/561 |

838.871 |

228.035 |

439.393 |

181.329 |

1,740 B |

| 2011/600 |

837.620 |

214.047 |

497.525 |

181.515 |

1,784 B |

| 2012/642 |

841.090 |

214.446 |

481.386 |

188.179 |

1,775 B |

| 2013/687 |

863.036 |

282.730 |

545.194 |

201.523 |

1,933 B |

| 2014/735 |

850.020 |

337.853 |

548.482 |

222.489 |

2.000 B |

| 2015/787 |

847.239 |

277.363 |

585.177 |

237.476 |

2,071 B |

| 2016/842 |

859.377 |

393.939 |

549.111 |

242.104 |

2,078 B |

| 2017/900 |

860.562 |

419.243 |

571.020 |

243.641 |

2,144 B |

| 2018/963 |

862.971 |

s.d |

543.620 |

s.d |

s.d |

Tomando los años 1985 y 2001 como referencia, antes del Tratado de Adhesión a la CEE y de la conversión al EURO dentro de la Unión Monetaria, se aprecia con nitidez que la experiencia inicial – el Piso Piloto – supuso un crecimiento neto de la Riqueza Financiera de las familias españolas, por encima de la inflación estructural y del incremento de la población, superior al 4% anual. El periodo del EURO se salda, por el contrario, con un decrecimiento anual superior al 4% anual. Dicho de un modo gráfico y coloquial: la Riqueza Financiera que la CEE nos aportó, nos la ha restado la Unión Monetaria. La Renta Financiera neta Per Cápita es similar a la que tenían los españoles en 1985, descontada la inflación y la merma del poder adquisitivo. Todo el beneficio real de ahorrar e invertir durante 35 años, se ha ido en pagar comisiones. El que guarda papel, atesora para los ratones.

Muy lejos de contribuir a reducir la Inflación, se observa que el Euro ha sido un instrumento de la Unión Monetaria para importar Deflación e intervenir la Economía. Es un corsé aplicado al libre mercado, que ha arruinado a muchas pequeñas empresas locales y ha favorecido a empresas extranjeras dopadas con subvenciones y mejor financiación. Podríamos decir que tenemos la misma inflación estructural que teníamos con la Peseta, pero sin Soberanía monetaria y con un mercado intervenido. Se han apropiado de la Inflación.Huelga subrayar, mirando estos números, que la Riqueza Financiera de las familias desaparecerá el mismo día que Alemania dinamite el Euro. Somos igual de pobres que en 1985, pero ahora somos rehenes de la política monetaria del BCE. En conjunto, la Deuda Global de las Familias, Empresas, Bancos y Administraciones se ha multiplicado por 4 y nos deja a merced de los Fondos de Inversión de los países de la Triple A. La música la ponen ellos.

Perfil financiero de la Familia Tipo en 1985 y en 2018

|

1985 (12 millones) |

2018 (16 millones) |

| Efectivo |

10.000 euros |

55.000 euros |

| Acciones |

4.000 euros |

35.000 euros |

| Piso |

50.000 euros |

100.000 euros |

| Deuda Hipotecaria |

0 |

35.000 euros |

| Crédito al Consumo |

0 |

15.000 euros |

| Deuda Global |

0 |

250.000 euros |

| Impuestos |

25/30% |

50/60% |

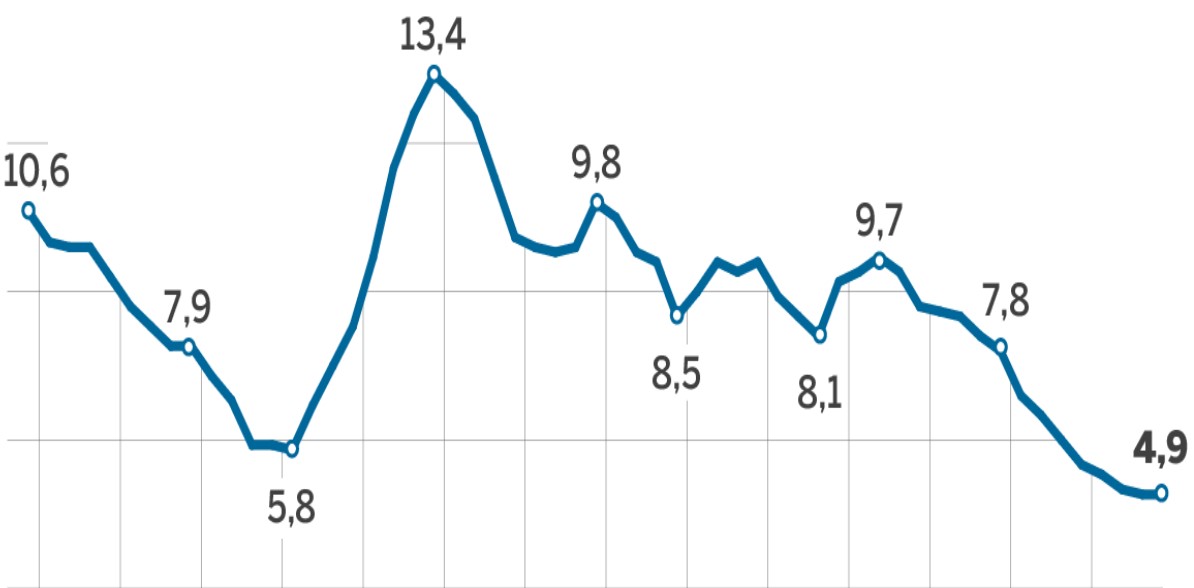

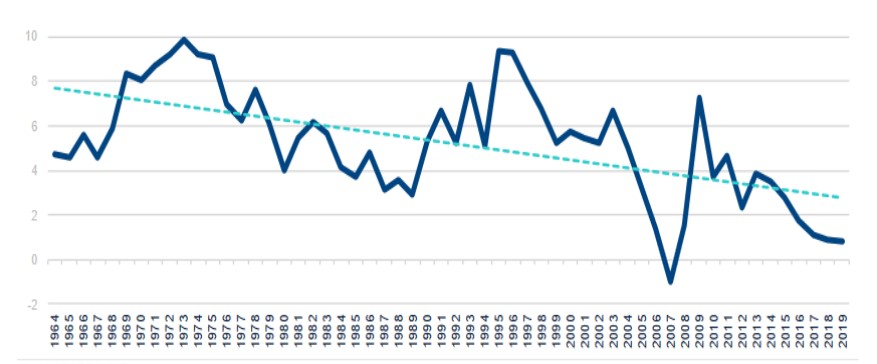

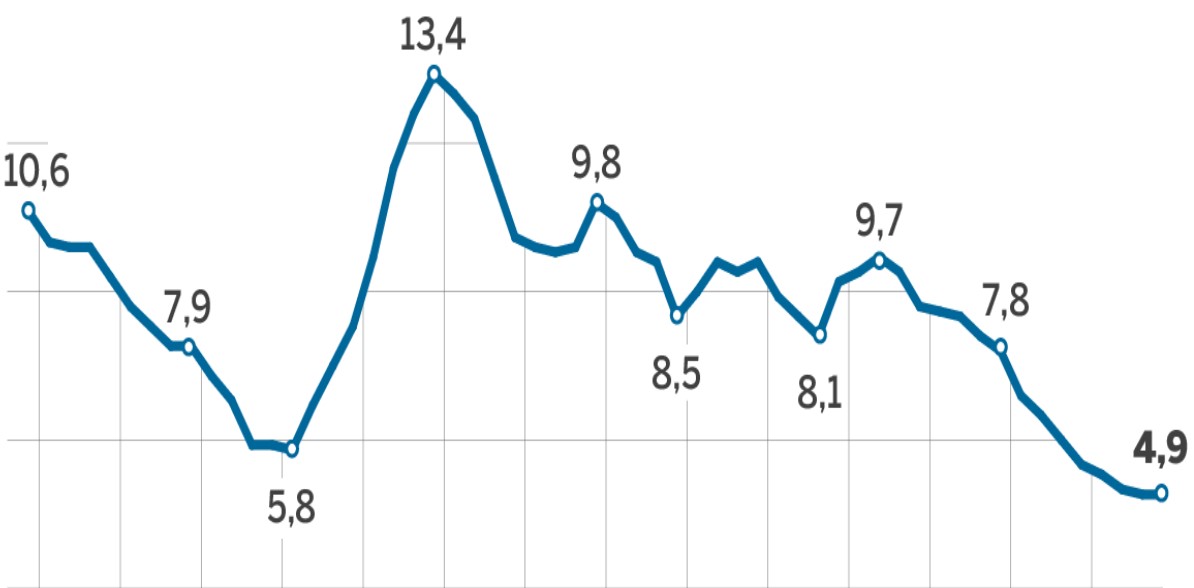

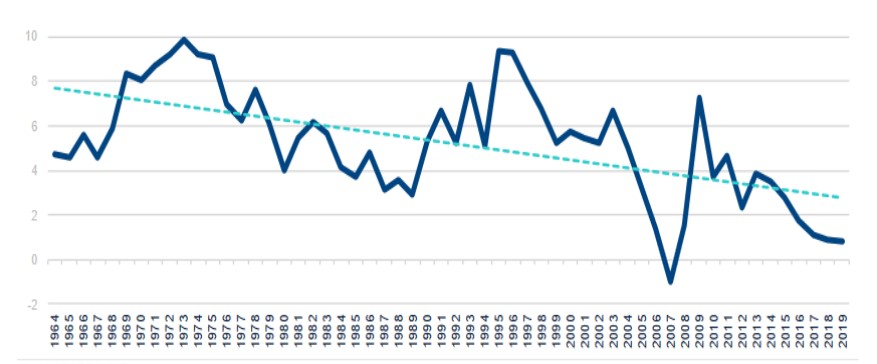

Tasa de ahorro de las familiasEl ahorro de los españoles, en función de su renta bruta disponible, ha ido bajando progresivamente, hasta situarse en la actualidad en un escaso 3% del PIB. La capitalización de los últimos 18 años ronda el billón de euros.

A simple vista, puede parecer una cifra considerable. Desde que los españoles adoptaron el EURO como moneda oficial, han ido ahorrando una cantidad de dinero equivalente a la mitad de su Riqueza Financiera. Pero para entender y visualizar la falacia de este tipo de planteamiento, harto frecuente en los medios de comunicación del Régimen actual, hay que considerar otras fuentes. Los datos de la OCDE no dejan lugar a confusión.

En los 17 años que van de 1985 a 2001, las familias españolas consiguieron ahorrar, a valor constante, 1,3 veces el PIB. Dicho de otro modo: con la Peseta, ahorraban un 50% más y conservaban, paradójicamente, más valor.El ahorro que los españoles han dedicado desde 1985 a la adquisición de sus propiedades inmobiliarias se ha revalorizado de forma natural. El piso que estrenaron en 1985, en ciudades como Madrid o Barcelona, era la misma propiedad en 2002, solo que ahora valía 4 veces más.El ahorro financiero de las familias, debidamente capitalizado, equivaldría a 1,6 billones de dólares del año 2001. Es una cantidad que rebasa holgadamente los 300 billones de pesetas, algo más de 1,8 billones de euros.¿Es posible cuanto dinero han perdido las familias españolas por la mediocre rentabilidad de sus instrumentos financieros? La respuesta es si. Su Riqueza Financiera neta acumulada debería superar los 5 billones de euros, frente a los 2 billones que atesora en la actualidad. La rentabilidad anual de su esfuerzo no supera el 1%, frente a un 7% de inflación estructural.Los ratones del sistema se han comido un 6% del total en cada ejercicio. Dicho así, al profano no le parece mucho. Pero lo que el dato indica realmente, es que el 70% de los 50.000 millones de dólares que ahorraban cada año los españoles, se lo han quedado los ratones. Un “impuesto” de 3.000 dólares por familia.© Belge

A simple vista, puede parecer una cifra considerable. Desde que los españoles adoptaron el EURO como moneda oficial, han ido ahorrando una cantidad de dinero equivalente a la mitad de su Riqueza Financiera. Pero para entender y visualizar la falacia de este tipo de planteamiento, harto frecuente en los medios de comunicación del Régimen actual, hay que considerar otras fuentes. Los datos de la OCDE no dejan lugar a confusión.

A simple vista, puede parecer una cifra considerable. Desde que los españoles adoptaron el EURO como moneda oficial, han ido ahorrando una cantidad de dinero equivalente a la mitad de su Riqueza Financiera. Pero para entender y visualizar la falacia de este tipo de planteamiento, harto frecuente en los medios de comunicación del Régimen actual, hay que considerar otras fuentes. Los datos de la OCDE no dejan lugar a confusión. En los 17 años que van de 1985 a 2001, las familias españolas consiguieron ahorrar, a valor constante, 1,3 veces el PIB. Dicho de otro modo: con la Peseta, ahorraban un 50% más y conservaban, paradójicamente, más valor.El ahorro que los españoles han dedicado desde 1985 a la adquisición de sus propiedades inmobiliarias se ha revalorizado de forma natural. El piso que estrenaron en 1985, en ciudades como Madrid o Barcelona, era la misma propiedad en 2002, solo que ahora valía 4 veces más.El ahorro financiero de las familias, debidamente capitalizado, equivaldría a 1,6 billones de dólares del año 2001. Es una cantidad que rebasa holgadamente los 300 billones de pesetas, algo más de 1,8 billones de euros.¿Es posible calcular cuanto dinero han perdido las familias españolas por la mediocre rentabilidad de sus instrumentos financieros? La respuesta es si. Su Riqueza Financiera neta acumulada debería superar los 5 billones de euros, frente a los 2 billones que atesora en la actualidad. La rentabilidad anual de su esfuerzo no supera el 1%, frente a un 7% de inflación estructural.Los ratones del sistema se han comido un 6% del total en cada ejercicio. Dicho así, al profano no le parece mucho. Pero lo que el dato indica realmente, es que el 70% de los 50.000 millones de dólares que han ahorrado cada año los españoles, se lo han ido quedando los ratones. Un “impuesto” de 3.000 dólares por familia.© Belge

En los 17 años que van de 1985 a 2001, las familias españolas consiguieron ahorrar, a valor constante, 1,3 veces el PIB. Dicho de otro modo: con la Peseta, ahorraban un 50% más y conservaban, paradójicamente, más valor.El ahorro que los españoles han dedicado desde 1985 a la adquisición de sus propiedades inmobiliarias se ha revalorizado de forma natural. El piso que estrenaron en 1985, en ciudades como Madrid o Barcelona, era la misma propiedad en 2002, solo que ahora valía 4 veces más.El ahorro financiero de las familias, debidamente capitalizado, equivaldría a 1,6 billones de dólares del año 2001. Es una cantidad que rebasa holgadamente los 300 billones de pesetas, algo más de 1,8 billones de euros.¿Es posible calcular cuanto dinero han perdido las familias españolas por la mediocre rentabilidad de sus instrumentos financieros? La respuesta es si. Su Riqueza Financiera neta acumulada debería superar los 5 billones de euros, frente a los 2 billones que atesora en la actualidad. La rentabilidad anual de su esfuerzo no supera el 1%, frente a un 7% de inflación estructural.Los ratones del sistema se han comido un 6% del total en cada ejercicio. Dicho así, al profano no le parece mucho. Pero lo que el dato indica realmente, es que el 70% de los 50.000 millones de dólares que han ahorrado cada año los españoles, se lo han ido quedando los ratones. Un “impuesto” de 3.000 dólares por familia.© Belge