Legislar para el barbudo tuerto y cojo. Tal vez fuera Paul Krugman el primero al que le leí el símil para referirse al trabajo de lobby de los demócratas y sus trucos, cuando todavía no había recibido el Premio Nobel y abogaba por la Deflación Interna en países como España e Italia. Pensándolo bien, ya es casualidad que le otorgaran los suecos 10 millones de coronas en ese fatídico mes octubre de 2008 en que se decidió la suerte de los PIGS. A los pocos analistas que acertamos a predecir la crisis y explicar la naturaleza de los ataques, no necesitan revelarnos, hoy, como los grandes bancos manipularon la Prima de Riesgo ni confesarnos sus prestigiosos autores y valedores que la Política de Devaluación Interna fue un terrible error de cálculo.Fueron muchos los españoles lamentables que desde los aledaños de la Avenida Diagonal en Barcelona hicieron campaña activa por deflactar, hundir y quebrar el sector inmobiliario. La batería de argumentos destinados a cebar la envidia, la frustración y resentimiento apenas necesitaba disfraz racional en los distintos foros de Internet. A activistas como Ada Colau o Pablo Iglesias, por citar a los pastores más celebrados del rebaño, les bastaba el anonimato de la incipiente Red Social Cibernética. Nunca le daremos suficientemente las gracias a García Montalvo por delatar a sus correligionarios.España seguía teniendo superávit fiscal y un bajo endeudamiento relativo cuando gentes como Ada Colau, vestidas con leotardos de super héroes anglosajones, empezaron a gritarle a la Opinión Pública que la Cláusula Suelo era muy mala, un verdadero atraco. Periodistas poco escrupulosos no dudaban en propagar bulos inmobiliarios en todos medios, y lo siguieron haciendo aún reconvenidos e informados. Para alimentar al Monstruo, llegaron a decir – sin rubor – que en España se producían 500.000 desahucios al año. https://inlucro.org/damnificados-por-la-dacion-en-pago-el-drama-2/En 2007, en plena crisis subprime, fueron menos de 25.000 las ejecuciones hipotecarias, incluyendo locales, segundas residencias e inquilinos morosos. EEUU superaba, entonces, los 100.000 desahucios…¡al mes! Pero empezaron a contarnos, con sobredosis de tinta en los periódicos, que la legislación de EEUU era una garantía para los deudores hipotecarios: Allí, los felices propietarios hipotecados no tenían cláusula suelo y los que perdían su casa estaban protegidos por la Dación en Pago. Fue un paciente trabajo de lobby que siempre ocultó los motivos por los que en España muchos bancos y cajas se vieron obligados a aplicar un “suelo” al tipo de interés ofertado. Les debía parecer tan normal que las entidades financieras en España prestaran clientes con pocos recursos a Euribor + 0,25%, cuando ellas mismas se veían obligadas a afrontar una Prima de Riesgo habitual de 2 o 300 puntos básicos. Para Ada Colau, Pablo Iglesias y demás sapos y serpientes del Fondo de Reptiles, lo normal es que un Banco se endeude en los mercados internacionales al 4% o más para luego concederles a trabajadores precarios y clientes insolventes abultadas hipotecas con diferenciales de 0,25%.El tema era tan escandalosamente llamativo en aquellos años que abundaban las contradicciones más obvias. ¿Cómo podían estigmatizar la figura jurídica de la cláusula suelo que seguía permitiendo el acceso a la financiación hipotecaria, en plena crisis, de los segmentos más vulnerables de la economía? El ruido mediático y el trueno moral eran el cómodo burladero desde el que lancear al morlaco. Los activistas a sueldo que perseguían con ahínco la quiebra del sector inmobiliario y el cambio de la Ley Hipotecaria en España eran inmune a cualquier razonamiento cabal. La lógica del odio requiere decibelio y potentes altavoces.Entre enero y marzo de 2015, aparecieron artículos que daban a entender que las entidades financieras no podían pagar intereses negativos en préstamos hipotecario, por indicación del Banco de España. El periódico citaba fuentes consultadas de Barclays y de La Caixa. Me pareció extraño e hice mis propias consultas. El Tribunal de Luxemburgo acababa de fallar en julio contra la Ley Hipotecaria en nuestro país “por discriminar a los desahuciados” y me salía de ojo, en ese contexto, que pudiera resultar perjudicial que se cumpliera un contrato firmado en unos términos beneficiosos para el cliente.A las pocas semanas, fuentes de una entidad me llamaron para confirmarme un supuesto que les había planteado. Comprobé personalmente que el cliente del contrato firmado cobraba 2800 euros en concepto de intereses. Lo publiqué en INVERTIA, a pesar de la envidia y los celos profesionales que despertó tamaña exclusiva. Lejos de corroborarse lo que se estaba publicando en los periódicos, demostré que en España ya hacía meses que se estaban pagando intereses a algunos propietarios hipotecados. Mi exclusiva la fusiló sin miramientos un medio tan prestigioso como The Wall Street Journal (https://www.wsj.com/articles/as-interest-benchmarks-go-negative-banks-may-have-to-pay-borrowers-1428939338?mod=e2tw) , sin molestarse ni siquiera en ocultar los datos de la hipoteca.Escribí un par de artículos para explicar que en España varios colectivos bonificados ya estaban cobrando intereses negativos en sus pólizas y analizar lo que estaba en juego y lo que ocultaban aquellas maniobras en la oscuridad para “satanizar” la vigente Ley Hipotecaria. ¿Si tan mala era como es que facilitaba crédito barato a los pobres a pesar de una Prima de Riesgo de más de 500 puntos y cómo es que permitía a muchos propietarios cobrar por sus deudas en lugar de tener que pagar intereses?El Proyecto de Ley reguladora de los contratos de crédito inmobiliario

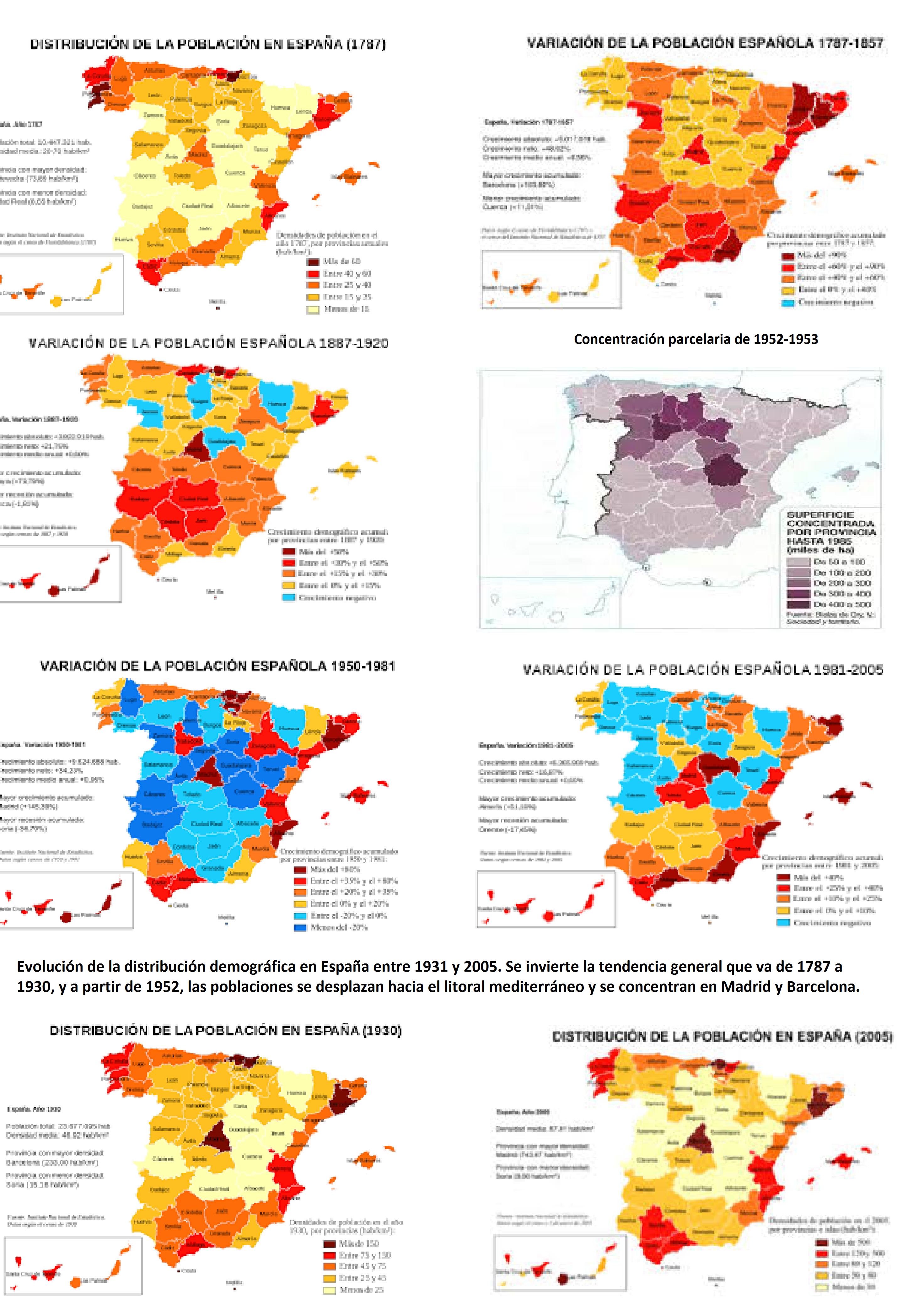

http://www.abc.es/espana/20140210/abci-como-cataluna-volvio-rica-201402100444.html

http://www.abc.es/espana/20140210/abci-como-cataluna-volvio-rica-201402100444.html